恒昌医药负债率高于同业13家子公司仅两家持续盈利 回应称“不存在重大偿债风险”

中国网财经2月21日讯(记者 苏萌)日前,医药流通企业湖南恒昌医药集团股份有限公司(“恒昌医药”)创业板IPO获深交所受理,拟募资7.71亿元,其中64%用于现代化仓储物流中心及总部基地建设,其余用于大健康产业集成服务线上平台建设项目及补充流动资金。

据招股书显示,恒昌医药近年来资产负债率一直处于高位,报告期各期末均在50%以上,2018年末更是高达80.15%。此外,公司子公司持续亏损、口罩业务几经变换、合同发生纠纷等问题也招来了质疑。

在现有产品运营已经高度承压的背景下,恒昌医药拟大手笔IPO募资增加仓储能力,令不少投资者质疑“钱能否解决公司的问题”。对此,恒昌医药在回复中国网财经采访时表示,本次募投项目实施后将新增50万箱最大存储能力的现代化立体仓库,通过引进“密集库存取系统”、“箱式穿梭车系统”、“楼库输送分拣系统”、“拆零拣选机器人系统”等物流软硬件系统设备,可提升公司仓储的整体运营效率。

贵州六谷大药房成立不到四个月便注销 13家子公司仅两家持续盈利

资料显示,恒昌医药前身为湖南恒昌医药有限公司,成立于2015年1月20日,在经历多次增资与股权转让后,于2020年9月整体变更为股份公司,是一家专注于服务中小型连锁药店、单体药店及基层医疗卫生机构的医药流通企业。

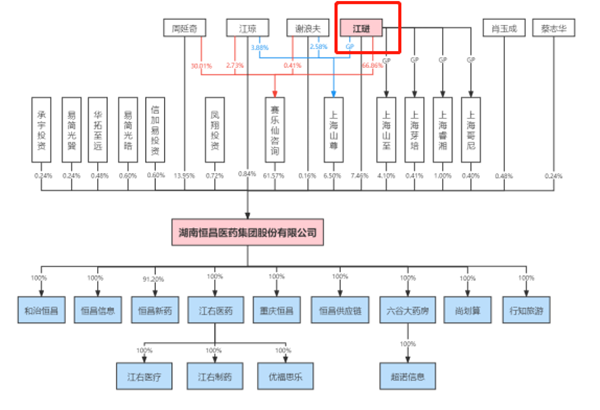

截至招股书签署日,江琎直接持有公司2687.30万股,通过赛乐仙咨询、上海山尊、上海山至、上海睿湘、上海哥尼、上海芽培间接控制公司26,634.20万股,合计控制公司29,321.50 万股,占本次发行前公司股本总额81.45%,为公司的实际控制人。

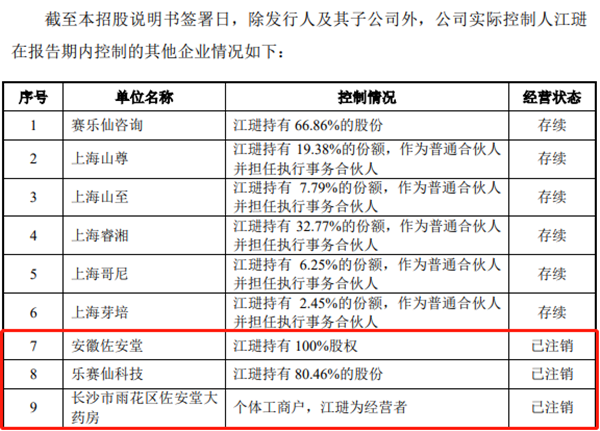

记者注意到,自然人江琎除了担任恒昌医药法定代表人外,还在上海赛乐仙企业管理咨询有限公司、安徽佐安堂大药房连锁有限公司、湖南乐赛仙信息科技股份有限公司等21家企业担任法定代表人并持有一定股份。

其中,安徽佐安堂大药房连锁有限公司成立于2019年7月17日,为江琎投资设立的一家连锁药房公司,经营范围包括西药、中药材、营养及保健食品零售等。后因恒昌医药拟通过六谷大药房展开零售药房业务,为避免同业竞争,该公司于2021年3月12日被注销。注销前,其实际未开展生产经营活动。

湖南乐赛仙信息科技股份有限公司成立于2016年12月20日,原拟开展与客户相关咨询业务,后因业务规划调整,于2021年2月7日在长沙市市场监督管理局完成注销登记。

长沙市雨花区佐安堂大药房成立于2016年12月6日,属于个体工商户,江琎为其经营者。2018年2月2日,其完成注销登记。注销前,该药房从事药品零售业务,经营规模较小。

此外,恒昌医药的一级子公司湖南佐安堂大药房连锁有限公司、二级子公司佐安堂大药房(江苏)有限公司、天津佐安堂大药房连锁有限公司、广西佐安堂大药房有限公司、贵州六谷大药房连锁有限公司等5家企业也分别在报告期内被注销,注销原因分别为业务调整及未实际开展经营。

其中,贵州六谷大药房连锁有限公司系六谷大药房全资子公司,成立于2020年5月21日,拟从事医药零售业务,于2020年9月11日注销。换句话说,该公司成立不到4个月就面临注销的命运。

另一家注销子公司——湖南佐安堂大药房连锁有限公司注销前一年净利润为-102.98万元,总资产为73.90万元。

而公司的目前在营的13家子公司中,有7家处于亏损状态,2家刚刚由亏转盈,2家未公布业绩数据,5家尚未开展实际业务及经营活动,仅有天津和治恒昌医药有限公司与恒昌(上海)信息技术有限公司(负责B2B电商平台的运营)处于持续盈利状态。

对于子公司亏损原因、未来将如何处理等问题,恒昌医药未正面回复,仅表示,公司上述注销子公司不存在因违法违规而被处以重大行政处罚的情形、已根据内部控制规范和相关法律法规制定了各项业务控制制度及内部控制制度。

资产负债率超五成 高于同行业可比平均值

不过,多家子公司亏损,却并不影响母公司“净利翻倍”。

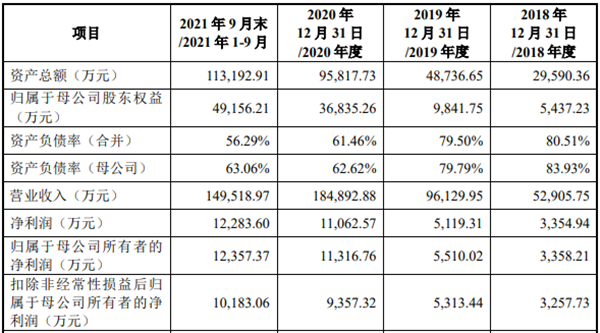

招股书显示,2018年-2021年9月,恒昌医药分别实现营收5.29亿元、9.61亿元、18.49亿元及14.95亿元,2019年及2020年分别同比增加81.70%及92.34%;归母净利润分别为3358.21万元、5510.02万元、11316.76万元及12357.37万元,2019年及2020年分别同比增加64.08%及105.38%。

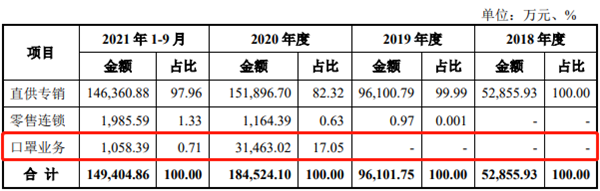

其中,直供专销分别贡献金额5.29亿元、9.61亿元、15.19亿元及14.64亿元,分别占比100%、99.99%、82.32%及97.96%,为公司主要收入来源。

据悉,直供专销业务是以自有品牌产品为主,主要客户群体为中小型连锁药店、单体药店以及基层医疗卫生机构的一种销售模式。其通过压缩医药流通中间环节,直接连接上游制药企业和下游中小零售药店、基层医疗卫生机构等,可以为消费者提供优质评价的医药产品。

然而,该模式在带来便民服务的同时,也存在经营品种不确定的风险。由于该模式下的自有品牌药品批件、生产及供应均来源于上游制药企业,因此如果由于市场竞争加剧、行业政策变化或者其他不可预见的因素导致上游制药企业供货政策发生变化,公司将可能失去部分产品品种品规的经营权,导致经营业绩受到不利影响。

对此,恒昌医药在回复称,截至报告期末,公司B2B商城注册会员客户10多万家,具备一定得客户规模优势。并且为进一步巩固公司直供专销业务的先发优势,在上下游产业进行了相关布局。于2018年11月设立子公司恒昌(广州)新药研究有限公司,布局药品研发和药品批件的收购;2020年1月收购湖南六谷大药房连锁有限公司,布局医药零售;2021年11月收购江右制药(常德)有限公司,布局医药生产领域。

不过,记者注意到,公司此前并未涉足上游药品生产领域,能否满足药品批件转让、委托生产及药品生产在技术、生产、质量管理及行业监管的要求,从而达到公司的经营预期,尚存在较大的不确定性。而恒昌医药亦在招股书中的坦言,这可能对公司经营造成不利影响。

另一方面,由于以中小型连锁药店、单体药店以及基层医疗卫生机构等为主的下游客户需求具有品种要求多、数量分散、配送及时性要求高等特点,而公司上游制药企业的药品供应则有单批次产量大、生产周期较长的特点。因此导致公司存货规模较大。对此,恒昌医药亦在招股书中坦言,如果不能有效地实行库存管理,可能发生存货跌价、毁损及灭失等风险,从而影响公司的经营业绩。

报告期各期末,公司存货的账面价值分别为6476.23万元、12663.30万元、19514.84万元及20571.65万元,占公司流动资产总额的22.52%、27.47%、23.96%及24.78%;存货周转率分别为7.32次、6.77次、7.18次及4.78次。

此外,公司的另一营运能力指标——应收账款周转率分别为655.75次、1,050.66次、927.60次和 580.26次。其主要采用先款后货的结算方式,应收账款金额分别为126.01万元、47.36万元、331.36万元及155.60万元。

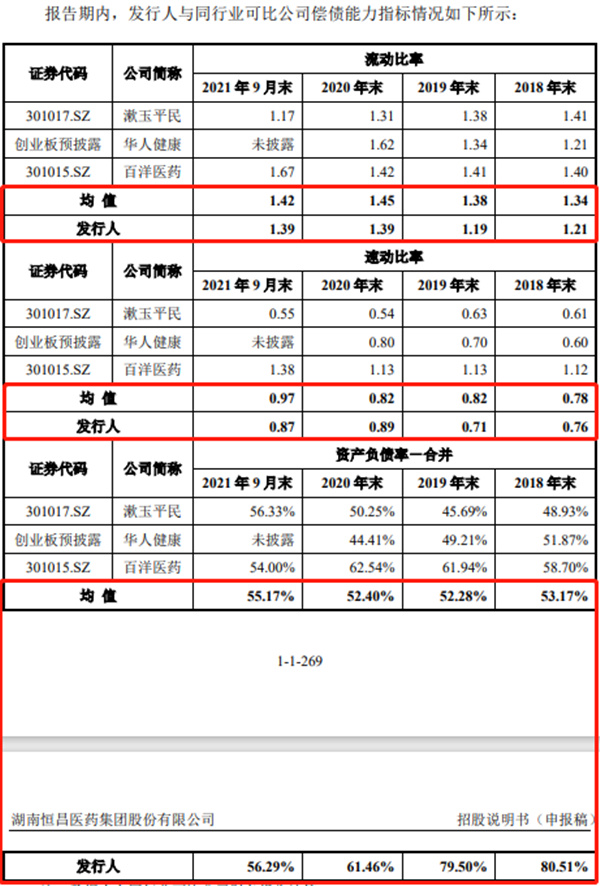

然而,营运指标承压也给公司带来一定偿债风险。报告期内,公司资产负债率(合并)分别为80.15%、79.50%、61.46%及56.29%;速动比率分别为0.76、0.71、0.89及0.87;流动比率分别为1.21、1.19、1.39及1.39。

尽管公司资产负债率在逐年下降,但其仍高于同行业可比公司平均值。并且其流动比率与速动比率也均低于同行业可比公司均值。对此,恒昌医药在回复中国网财经采访时表示,公司在直供专销业务模式下,主要资产为货币资金及预付供应商货款,主要负债为应付上游供应商及预收下游客户商品款。随着公司经营规模的不断扩大及报告期内引进外部投资者,公司整体资产负债率下降。

“公司业务盈利能力较强、回款情况良好、存货周转率较高,流动性较为充足,报告期内不存在重大偿债风险”,恒昌医药强调。

口罩业务“兴起又关停”

此外,在一定程度上进一步影响公司营运、负债的则是恒昌医药在疫情期间兴起的“口罩业务”。

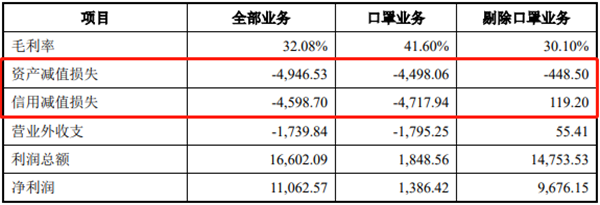

招股书显示,2020年口罩业务贡献营收为3.15亿元、净利润为1386.42万元。进入2021年,随着国内新冠疫情防控形势好转,已逐步减少并关停口罩相关业务。2021年1-9月公司口罩业务收入金额为1058.39万元,仅占比主营业务收入的0.71%。

值得注意的是,因疫情期间口罩原材料及生产设备等供应紧张,公司未尽快安排生产,预付了部分采购款,但由于供应商未交付口罩生产设备以及交付的口罩原材料不符合要求,且未按期退还公司预付款项,因此恒昌医药对该部分预付款计提了减值准备4717.94万元。

又因恒昌医药疫情期间购置的口罩原材料及口罩生产机价格较高,随着新冠疫情逐步得到缓解,口罩销量以及价格大幅回落,公司对口罩存货以及生产设备计提减值4498.06万元。

其中,2020年度上半年新冠疫情爆发期间,口罩原材料供应紧张。恒昌医药于2020年4月、5月与康尔佳供应链签订熔喷布及无纺布买卖合同,约定由康尔佳供应链从江苏通亦和科技有限公司采购熔喷布及无纺布。

然而,在原材料到货后,经公司质控部检测,交付的部分口罩原材料存在质量问题,经公司决定予以退回。截至2019年9月末,该应收款项仍有3,372.03万元未追回,以至于公司对康尔佳供应链应收款全额计提减值准备。

此外,由于供应商未按照约定交货、收到的合同标的无法达到正常生产要求,恒昌医药于2021年4月15日向法院提起诉讼,请求法院判令供应商东莞市沃德精密机械有限公司支付违约金100万元,并承担该案司法鉴定费及诉讼费用、保全费用。最终法院判决被告东莞市沃德精密机械有限公司支付违约金50万元,但驳回了恒昌医药的其他诉讼请求。

推荐资讯

- 要闻

- |

- 产经

- |

- 热点